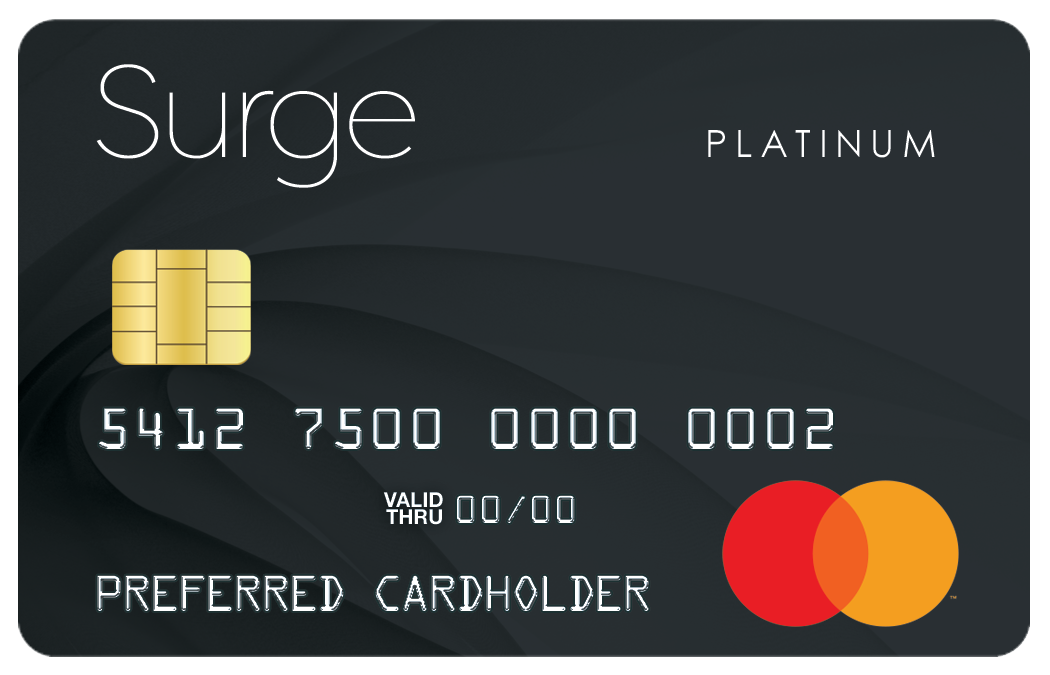

Consigue financiación de hasta $2,000 aún con una baja calificación crediticia

Reconstruye tu historial de crédito, con la Tarjeta Surge® Platinum MasterCard®

Advertisement

La Tarjeta Surge® Platinum MasterCard® es ideal para personas con mala o nula calificación de crédito. Este plástico te permite acceder a una línea de crédito de $1,000, ampliable a $2,000. Luego, si pagas de manera responsable, la empresa se asegurará de reportar tu comportamiento a las centrales de crédito ¡Solicítala y reconstruye tu historial financiero!

La Tarjeta Surge® Platinum MasterCard® es ideal para personas con mala o nula calificación de crédito. Este plástico te permite acceder a una línea de crédito de $1,000, ampliable a $2,000. Luego, si pagas de manera responsable, la empresa se asegurará de reportar tu comportamiento a las centrales de crédito ¡Solicítala y reconstruye tu historial financiero!

You will remain in the same website

¿Quieres una tarjeta de crédito y ningún banco quiere brindarte financiación? Entonces, necesitas conocer la Tarjeta Surge® Platinum MasterCard® de Celtik Bank. Estas son sus principales características:

You will remain in the same website

La Tarjeta Surge® Platinum MasterCard® es emitida por Celtik Bank y comercializada por la empresa Continental Finance Company (CFC). Este plástico se caracteriza por brindar una línea de crédito de hasta $1,000, a personas cuyos antecedentes de crédito son bajos o inexistentes.

Sí, este producto financiero te permite ampliar tu límite de crédito hasta $2,000. Esto es posible, sólo si tienes un buen comportamiento de crédito y pagas responsablemente el saldo de tu cuenta.

Sí, la Tarjeta Surge® Platinum MasterCard® tiene un costo anual de $75 a $125 al abrir tu cuenta y empezar a usarla. Luego, este costo puede oscilar entre $99 y $125. También, tiene un costo de mantenimiento mensual ($120 anuales), que está bonificado durante el primer año.

La empresa CFC reporta el comportamiento de crédito de todos sus clientes a las principales centrales de crédito. Por lo tanto, si cumples responsablemente con tus pagos, en poco tiempo, mejorará tu calificación y tu historial de crédito.

Para acceder a este producto financiero, deberás cumplir con los requisitos básicos exigidos por la Ley Federal (ser mayor de edad, tener residencia en Estados Unidos, Tener identificación oficial y número de seguro social). Además, tendrás que tener ingresos regulares, comprobables.

La forma de gestionar este plástico es muy sencilla. Todo el proceso puedes realizarlo en línea. Simplemente, deberás ingresar al portal Web de la tarjeta de crédito y completar un formulario online con tus datos personales.

Tarjeta Surge® Platinum MasterCard®: ¡Descúbrela!

Con Tarjeta Surge® Platinum Mastercard®, reconstruye tu historial de crédito. Tiene un límite de $1,000 ampliable a $2,000 ¡Conócela!

Trending Topics

When will gas prices go down in the US: understand the factors involved

When will gas prices go down? Understand why we're paying the most expensive gas in recent times and what we can expect in the coming months.

Keep Reading

Extra Debit Card: check out how to apply!

Apply to Extra Debit Card and have the first debit card that allows you to build credit while earning rewards. Learn how to apply here!

Keep Reading

Buy cheap British Airways flights: easy step by step

Learn how to buy cheap British Airways flights with 50% discounts and how to travel for free to any national and international destination!

Keep ReadingYou may also like

Aspire® Credit Card full review: should you get it?

Read a complete review of the Aspire® Credit Card, which is a tool for building credit regardless of your score. Read on to find out.

Keep Reading

Key2More Rewards® Credit Card: check out how to apply!

Apply for Key2More Rewards® Credit Card and see your points multiply 5x in a great rewards program with direct 6 months of 0% APR and more!

Keep Reading

Affordable Connectivity Program: get low-cost, high-speed internet access

The Affordable Connectivity Program has already secured internet for millions of American families. Learn more about this program here!

Keep Reading